既に何度か聞かれたことがある内容化と思いますが、ここで復習を兼ねてご紹介させて頂きます。下の方にイメージのグラフも作っていますので、最後までお付き合い頂けましたら幸いです。

ドルコスト平均法(DCA: Dollar Cost Averaging)とは、一定の期間ごとに一定額を投資する戦略です。この方法は、市場の変動に関わらず定期的に投資することで平均購入コストを下げ、長期的な資産形成を目指します。今回はドルコスト平均法について、なるべく分かりやすく解説します。

ドルコスト平均法とは?

ドルコスト平均法(DCA)は、株式や投資信託、仮想通貨などの投資商品を、市場価格が高い時も安い時も関係なく、一定額を定期的に購入する方法です。この戦略の最大の利点は、市場のタイミングを予測する必要がなく、長期的に資産を増やすことができる点にあります。

ドルコスト平均法のメリット

- 市場の変動リスクを減らす: 定期的に一定額を投資することで、市場の高騰時には少ない数量を、低迷時には多くの数量を購入することができます。これにより、平均購入単価を下げることが可能になります。

- 投資判断の感情を排除: 投資するタイミングを気にする必要がないため、市場の変動による感情的な決定から解放されます。

- 長期的な資産形成に適している: 継続的な投資により、時間を味方につけて資産を増やしていくことができます。

実践例

毎月1万円を株式市場に投資する場合を想定します。市場価格の変動により、ある月は高価で少ない株を、またある月は安価で多くの株を購入できます。この方法により、投資の平均コストを抑え、長期的には市場の波に乗って資産を増やすことができます。

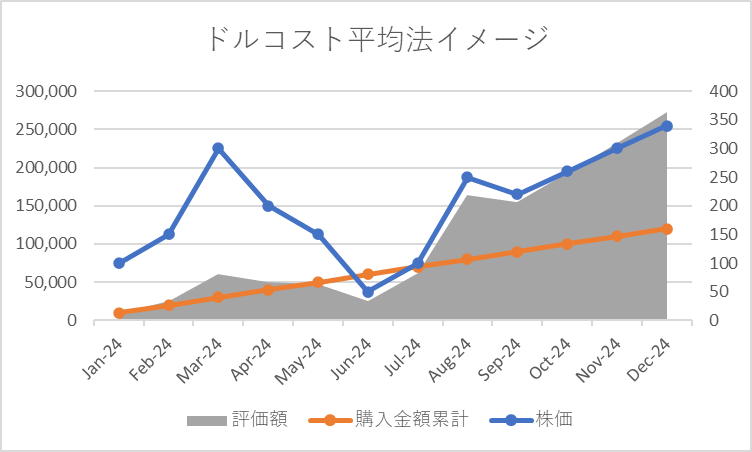

下記の図は非常に極端な図ですが、毎月1万円を投資した場合です。

1月は株価100円なので100株購入。2月は株価150円なので66株・・・という感じです。株価が高い時には購入する株数が少なくなっていますね。

株価は乱高下があり、途中で株価が高い時も安い時もありましたが、最終的に株価は350円に上がっており12カ月12万円投資した結果、評価額は27.3万円とだいぶ儲かっています。

株価上がっているので当たり前じゃん、という話ですね。

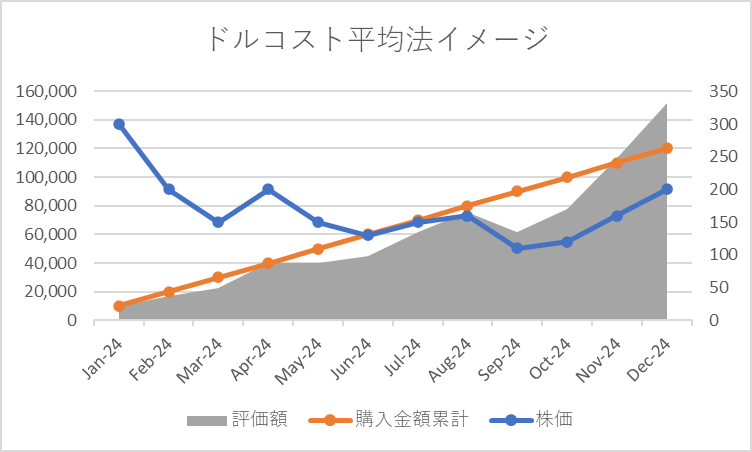

次はどうでしょうか。ここでは分かりやすくかなり高い株価(300円)からスタートし、最終的に200円までしか戻らなかったケースです。

このシミュレーションでは12万円の投資の結果、株価は下がっているのに評価額は15.2万円となっており、3.2万円の利益が出ています。なんか不思議ですけど、これが金額固定で長期で買う効果、すなわち、高い時には少なく買って、安い時に多く買う結果、買い付けの平均単価が安くなる効果が出るわけです。

これを正しく理解すると、株価が安くなるのをじっと待って買うのが馬鹿らしくなってきます。

これの注意点は株数固定で買ってしまうと、高い時も安い時も同じ株数を買ってしまいますので、平均買付単価を下げる事は難しいです。

最後までお付き合い頂きありがとうございました!

コメント